FinTech(フィンテック)とは?カオスマップや事例を含めて分かりやすく解説

近年よく耳にするようになった言葉「フィンテック」とは何かご存知でしょうか?この記事ではフィンテックの意味を具体例を交えながら紹介していきます。フィンテックの意味を理解して、ビジネスシーンに乗り遅れないようにしましょう。

目次 [閉じる]

フィンテック(FinTech)とは

フィンテックとは、「金融(Finance)」と「技術(Technology)」を組み合わせた造語になります。

近年のテクノロジーはITを中心に発達していますので、「IT×金融技術」を指す言葉として使われることが多いです。

例えば「PayPay」や「仮想通貨」も革命的な金融技術を使ったサービスですので、フィンテックを代表するサービスと言えます。

フィンテックという言葉自体は2000年代前半から使われていましたが、スマホの登場や電子決済が普及してきた影響により最近ビジネスの場でよく使われるようになりました。

【あわせて読みたい】フィンテックの有名企業について知りたい方はこちら!

カオスマップから見るフィンテックサービス

参考:MAStand『最新2019年/カオスマップ』

キャッシュレス決済・送金サービス

キャッシュレス決済では、現金を持ち歩かずに会計を済ませることができます。

現在有名なキャッシュレスサービスには、下記のサービスが挙げられます。

・PayPay

・LINE Pay

・楽天ペイ

また「ダイドードリンコ」は日本初の顔認証自動販売機を発売し、手ぶらで飲み物を買える革命的な自動販売機として期待が寄せられています。

個人財務管理(PFM)

個人財務管理(PFM)は、家計簿アプリなどに代表されるお金の管理を簡単にするフィンテックです。

例えば「Money Forword ME」では、アプリと銀行口座を連携してお金の流れを可視化することができます。

これにより従来のように手書きの家計簿を作る必要がなくなり、お金の管理が楽になりました。

個人資産運用

個人資産運用の分野では、ユーザーにとって最適なポートフォリオを提案してくれる「ロボアドバイザー」などの技術が活躍しています。

なおロボアドバイザーは最適なポートフォリオを提案してくれるだけでなく、投資リスクやおすすめの金融商品を紹介してくれることも可能。

ロボアドバイザーはAIを駆使したサービスですので、現代のテクノロジーを大いに活用している事例と言えるでしょう。

仮想通貨・暗号資産

仮想通貨や暗号資産は、インターネット上で実体のないお金を取引するサービスです。私達が使う一般的なお金とは違い、それぞれの通貨は市場が価値を決めていきます。

近年では企業も仮想通貨市場に参入し始めており、今後ますます市場が拡大していくと思われるフィンテックサービスです。

仮想通貨を実現するためのブロックチェーン技術は、一部ではインターネットと同じレベルの革新的なアイデアとも言われています。

仮想通貨はフィンテックの中でも、近代のテクノロジーを大いに利用している事例と言えます。

個人向けローン・融資

個人向けのローンや融資分野では、インターネット上でローンを組めるフィンテックサービスが提供されています。

例えば「iYell」や「WhatsMoney」では、IT技術を駆使して顧客にとって最適な住宅ローンを提案してくれます。

またローンに関する悩みもインターネット上で相談することができ、従来のようにわざわざ実店舗に足を運ぶ必要もなくなりました。

保険

保険分野は、保険(Insurance)とテクノロジー(Technology)を組み合わせたインシュアテック(InsurTech)という言葉があるほど、フィンテックのなかでも注目されている領域です。

今までは保険に加入する場合は営業マンの方と相談をしながら契約をするのが一般的でした。

しかし、最近ではスマホだけで保険に加入することもできるようになり、テクノロジーの影響を大いに受けている分野になります。

なお「iChain保険ウォレット」というサービスでは、自分が加入している保険をアプリ1つで一元管理できます。

今後日本でも注目を集める可能性のあるフィンテックサービスです。

クラウドファンディング

クラウドファンディングとは事業内容やプレゼンを公開し、インターネット上で出資者を募る資金調達の方法です。

これまで簡単に資金調達をする手段がなかった個人やベンチャー企業が、資金調達をする方法として注目を集めています。

クラウドファンディングで有名なサービスを挙げると、下記の通りです。

・CAMPFIRE

・Readyfor

・Makuake

CAMPFIREは日本で最も利用されているクラウドファンディングサイトですので、個人から企業まで多くの人々が資金調達をしています。

ソーシャルレンディング

ソーシャルレンディングとは、融資形態のクラウドファンディングのことを指します。

インターネット上で融資ができることから、クラウドファンディングと同様に注目を集めています。

会計・経理

会計や経理は、フィンテック技術の発達により大きく成長した分野になります。

従来までの会計業務は書類を使う作業が多かったのですが、IT技術の発達により書類業務の一部をインターネット上で管理・進行できるようになりました。

この背景から計算ミスや誤入力などが減り、業務全体を効率化することに成功しています。

また個人単位でもフィンテックサービスは活躍しており、個人会計ソフトで有名な「freee」は日々の支出を記録するだけで簡単に確定申告を済ませることができます。

金融情報サービス

金融情報サービスではデータ解析技術を活かして、情報の整理から業界分析までを効率化できるようになっています。

経済情報プラットフォームである「SPEEDA」では、7日間かかる市場分析をたったの1時間で終わらせることにも成功しています。

金融向けセキュリティ

お金周りのセキュリティにもフィンテック技術は活用されており、顔認証や指紋認証もその一例です。

iPhoneをお使いの方であればわかると思いますが、App Storeでも指紋認証を使ってアプリを購入することができます。

指紋は誰ひとりとして同じ形を持つ人はいませんので、セキュリティの高さに加えて認証の簡易性も備えています。

\ IT転職のプロが無料でサポート! /

フィンテックが注目される3つの社会背景

近年フィンテックが注目される社会背景には様々な理由があります。

この記事ではフィンテックが注目されるようになった代表的なきっかけを3つ紹介していきます。

リーマンショック

2007年アメリカでは「リーマンショック」が起き、多くの金融機関が倒産の危機に陥りました。もちろん日本も金融被害を受け、株価の暴落などが起きたことはご存じの方も多いはずです。

リーマンショックが起きたことにより従来の金融システムに対して不満を抱く人が増え、多くの人々がIT産業に参入していきました。

この時代背景から、近年ではキャッシュレスやブロックチェーンなどのフィンテック技術が発達していると言われています。

デジタルネイティブ世代の出現

デジタルネイティブ世代が増えてきたことも、フィンテックが加速している要因の1つと考えられています。

彼らは子供の頃からインターネットと共に生活していますので、潜在的なITスキルが高いです。このことから「IT×アイデア」で、フィンテックの成長に貢献していると言えます。

テクノロジーの進歩

フィンテックの成長にテクノロジーの進歩が影響していることは間違いありません。

特に注目すべきテクノロジーは、IT技術です。IT技術の発達により実物での取り引きが省略化され、オンライン上だけでやり取りができるようになりました。

・ネットバンキング

・バーコード決済

・オンラインショッピング

これらのサービスが現在使えているのも、IT技術が発達したことの産物と言えます。

フィンテックの市場規模と今後について

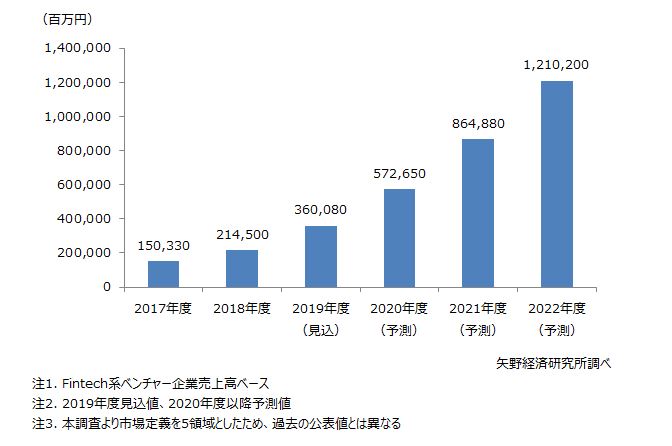

フィンテックの市場規模

国内のフィンテック市場は2018年の時点で「2145億円」を記録しており、2022年までには「1兆2102億円」まで到達すると予想されています。

参考:矢野経済研究所『国内FinTech(フィンテック)市場に関する調査を実施(2019年)』

フィンテックの国内の動向

先ほど紹介した市場規模を見てもらえればわかる通り、日本ではフィンテックが加速度的に成長してきています。

グラフを見てもこの流れが止まることはないと判断できますので、今後もフィンテック市場は成長していくことが見込めます。

日本では古くから大手金融会社が力を持った状態が続いてきました。しかしフィンテックが成長してきたことにより、銀行などの金融サービスも低コストで運営できるようになりました。

フィンテックの海外の動向

海外も日本と同様にフィンテックが成長していくことはほとんど間違いありません。そして中小企業が続々と登場し、様々な金融商品が世に出てくると予想できます。

イギリスの例

例えばイギリスでは政府がフィンテックに対して前向きな姿勢を示しており、銀行開設のハードルを意図的に下げる国家戦略をとっています。そのため近年では「チャレンジャーバンク」と呼ばれるオンライン専業銀行も多数誕生しました。

さらに、旧口座からの残高移管、振り込みや自動引き落としの転送を無料で行えるサービス「カレント・アカウント・スイッチ」も始まり、Fintech業界は着実に伸びています。

インドの例

インドでは「デジタル・インディア」というテック化の動きが政府主導で広まっています。生体認証と紐づいた国民識別番号制度が整備されたことから始まり、お金にまつわるこれまでの問題の多くをFintechで一層しようという考えです。

上記は国の政策としてFintechが広まっている例ですが、民間の動きが活発な国も増えています。

例えばアメリカではすでにFinTech新興企業がユニコーンにまで成長していますし、中国ではデジタル決済プラットフォームがインフラになりつつあるのです。

金融業界はベンチャー企業にとって有利な社会ができあがりつつありますので、これまでよりも競争が激化しより良い商品が世の中に提供されていくと考えられるでしょう。

こういった海外の事例がそのまま当てはまるとは限りませんが、日本の今後の展開の参考になるはずです。

フィンテックによる影響

金融のグローバル化

フィンテックによりインターネットを介した決済や送金が浸透するにつれ、金融インフラの構築はますます不要になります。

これまで金融機関が競っていた金融インフラですが、金融業界へのハードルが下がる事で新興国や途上国も参入可能になって来ました。

そのため、グローバル化はますます進むと考えられます。

バーチャル銀行の実現

オンラインバンクの普及によって、リアル店舗を持たないバーチャル銀行が実現できます。

今後完全なバーチャル金融機関が登場する事で、利便性はアップすると考えられます。

組込み型金融の発展

2021年に普及した「Embedded Finance(組込み型金融)」は、生活サービスアプリに金融機能を組込むことで、高付加価値を創り出す取り組みです。

2022年開始とされている三菱UFJ銀行とNTTドコモのデジタル金融サービスにも期待が集まっています。

マネーツリーやFOLIO、インフキュリオン、justIncaseなど、金融機能の組込みを実現する技術を提供するフィンテック企業も多く出現しており、2022年にはさらに増えると考えられています。

フィンテックの今後の課題

デジタル化の推進、データ流通・利用環境の整備

フィンテックサービスを利用するには、必然的にインターネット環境を構築する必要があります。

例えばお店をキャッシュレス化する場合には、ネット環境の構築から機材の導入をしなければいけないといった具合です。

またインターネットに精通していない方にとっては、世の中全体がデジタル化していくことをあまりよく思わない可能性もあります。

ITリテラシーの低い方たちに対してデジタル化を推進することも、今後フィンテックの課題となるはずです。

法整備

フィンテックが成長することにより、新たな犯罪が起きることも予期しなければいけません。したがって、法律も時代に合わせていく必要があります。

今までにもフィンテックの成長に合わせて法律は変わってきましたが、まだまだ法整備が整っていないのが現状です。

フィンテックを安全に利用していくには、ユーザー1人1人がリスクと向き合う必要があるでしょう。

セキュリティ対策

フィンテックが成長することにより、今まで以上にネット上のセキュリティを気にする必要があります。

現に2020年のインターネットバンキングを介した不正送金の被害額は右肩上がりになっており、セキュリティの弱さが露見しています。

参考:警察庁『インターネットバンキングに係る不正送金被害の急増について』

\ IT転職のプロが無料でサポート! /

フィンテックを後押しする最新テクノロジー

ブロックチェーン

ブロックチェーンは金融取引などのデータをネットワーク上で共有し、特定の個人がデータを改ざんできないようにするためのセキュリティ技術です。

この技術は仮想通貨を中心に使われていますが、他の金融商品にも代用できると考えられています。

フィンテックではインターネット上のセキュリティが問題視されていますが、ブロックチェーン技術を使うことで問題の改善に繋げられる可能性があるでしょう。

生体認証

生体認証とは、顔や指紋などから個人を識別するための技術です。身近な例を挙げると、iPhoneの指紋認証も生体認証の1つです。

私たちの顔や指紋は世界に1つだけのものですので、生体情報をIDとして使うことでセキュリティ性を高めることができます。

フィンテックでは個人情報などを取り扱うことも多いですので、セキュリティ性の高い生体認証を使うことで安全性の高いサービスを実現できます。

人工知能(AI)

人工知能(AI)は、人間と同じような思考能力を機械で実現する技術になります。

人工知能でできることは多岐に渡りますが、フィンテックにおいては下記のようなことを期待できます。

・単純作業の省略

・セキュリティの向上

・データを活かした情報の提案

例えば人工知能が人間と同じレベルの知能を持つことができれば、インターネット上の取り引きを常に人間が監視していることと同じ状況を作れます。

上記の環境を実現できればセキュリティ性も大幅に改善できますので、フィンテックのセキュリティリスクも克服することができるはずです。

IoT

IoTとは身の回りの様々なものがインターネットに接続されるシステムのことを指します。

IoTが普及することにより、インターネットを通して多種多様なデータが蓄積されていきます。結果、サービスの品質改善やUXの向上に繋げることができます。

もちろんフィンテックでもIoTを活かすことはでき、顧客のニーズに合った投資方法や保険なども新しく生まれると考えられます。

API

APIは「Application Programming Interface」の略です。

これは、Googleアカウントを利用する事で他のアプリにログインできる機能が例として挙げられます。

端末内のアプリケーションソフトと外部のアプリケーションをつなげるシステムです。

覚えておきたいフィンテック関連用語

バーティカルフィンテック

フィンテックの普及に伴い金融機関が求められるものは日々変化しています。従来の金融業務とは異なり、業種ごと、領域ごとの課題に特化した金融機関のサービスが求められるようになりました。

専門性が高いフィンテックは「バーティカル・フィンテック」と呼ばれます。LINEとFacebookメッセンジャーがAPIを発表したことで話題になり、注目が集まった業界特化型AIチャットボットや、個人資産管理を目的としたロボアドバイザー、医療決済に特化したプラットフォームなどが例です。

ファイナンシャル・インクルージョン

「ファイナンシャル・インクルージョン」は「金融包摂」と訳されます。つまり誰もが等しく金融機関のサービスを受けられるようにするという考え方です。

日本では銀行口座が普及していますが、銀行の機能が不完全な国も少なくありません。海外では金融サービスを広く行き渡らせることにもフィンテックが貢献しているのです。

アクセラレータ・プログラム

ベンチャー企業を支援して、成長の加速を促す取り組みです。

似たもので、起業を促す取り組みを「インキュベーションプログラム」と呼びます。

API(Application Programming Interface)

ソフトウェアに外部とのやり取りをする窓口を作り、公開することで外部アプリと連携できる状態にすることです。日本の銀行法では銀行へAPI公開の努力を義務づけています。

参考:全国銀行協会『オープンAPIに対する銀行界の取組み』

ICO(Initial Coin Offering)

新規仮想通貨公開と訳されます。未公開の仮想通貨やトークンの予約販売を行うことで、投資家から資金調達する手法を指します。

まとめ

フィンテックはこれからも成長を続けていく市場であることは間違いありません。これは日本だけではなく、海外でも同じことが言えます。

言葉の意味を理解し、ビジネスシーンに乗り遅れないようにしましょう。

弊社ギークリーでは、IT/Web/ゲーム業界専門の転職エージェントとしてフィンテック企業をはじめとしたIT企業へのご転職をサポートしております。

どんな企業があるのか知りたい、キャリアについて誰かに相談してみてたいという方は、下のボタンからお気軽にお問い合わせくださいませ。

\ IT転職のプロが無料でサポート! /

あわせて読みたい関連記事

新着記事はこちら

-

- 内定辞退メール例文集!転職で他社内定を失礼なく伝える方法は?

-

2025/4/15

- IT転職

- 内定

- 転職ノウハウ

-

- AI企業ランキング日本版!売上高・平均年収・離職率トップ5は?

-

2025/4/1

- AI

- ランキング

- 業界紹介

-

- 「SKYFLAGを世界一のプロダクトへ」挑戦を続けるSkyfallのプロダクト本部が語る今後の展望とは

-

2025/3/28

- 事業インタビュー

- 株式会社Skyfall

- 特集

-

- 【アンケート調査】今の会社を選んだ理由や、企業選びで重視する要素とは?

-

2025/3/28

- IT転職

- アンケート調査

- 特集

-

- なぜ書類選考で落ちた?ショックを受けなくても大丈夫な理由を解説

-

2025/3/27

- IT転職

- 書類選考

- 転職ノウハウ

-

- 技術だけでは終わらせない。事業と会社を動かすエンジニアの挑戦。新しい価値を生み出し、会社の未来を創る。ナハトでのエンジニアの働き方とは

-

2025/3/17

- 事業インタビュー

- 株式会社ナハト

- 特集

関連リンク

関連リンク